Страхование жизни и здоровья заемщика кредита: нужно ли соглашаться?

Когда вы оформляете кредит — будь то ипотека, автокредит или потребительский займ — банк часто предлагает (или настойчиво "рекомендует") оформить страхование жизни и здоровья. Возникает логичный вопрос: это действительно обязательная мера или просто способ навязать дополнительные расходы? Давайте разберёмся, что говорит закон, как действуют банки на практике и стоит ли соглашаться на подобный полис.

Что такое страхование жизни и здоровья заемщика

Страховка жизни и здоровья заемщика — это защита банка от риска невозврата кредита в случае серьёзных событий: смерти клиента, инвалидности, потери трудоспособности. При наступлении страхового случая долг частично или полностью погашается страховой компанией.

Для заемщика это тоже может быть выгодно: вы или ваша семья не останетесь с долгом в критической ситуации.

Обязательно ли оформлять страхование при кредите?

Согласно статье 16 Закона РФ «О защите прав потребителей», страхование — добровольная услуга. Принуждение к ней незаконно. Однако банки зачастую включают страховку в пакет обязательных условий для одобрения кредита или предлагают более высокие ставки тем, кто отказывается.

На практике это выглядит так:

— с полисом — ставка 10%

— без полиса — ставка 13%

Формально выбора никто не лишает, но по факту отказаться от страховки без потерь по условиям — довольно сложно.

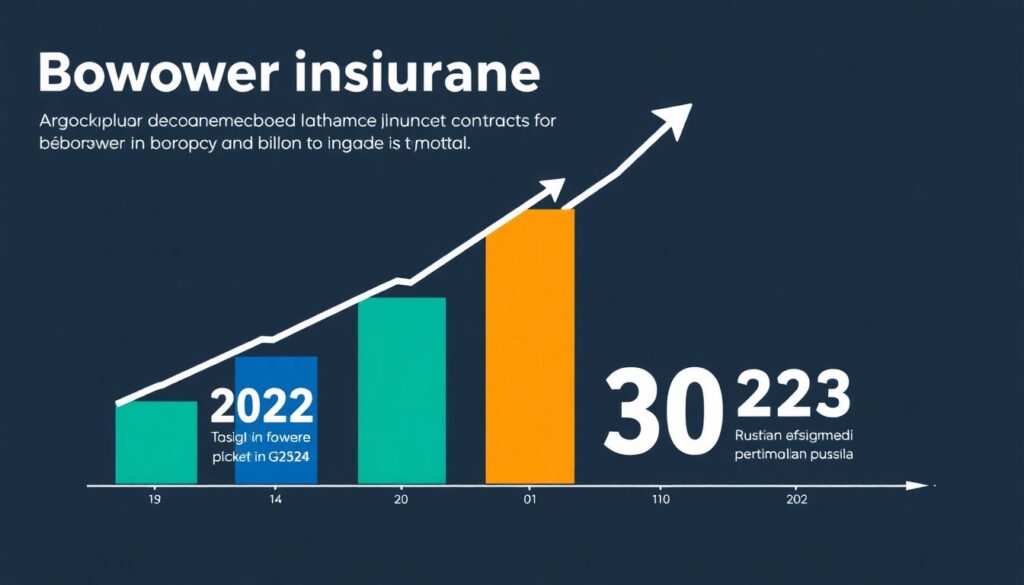

Что говорят цифры: статистика за 2022–2024 годы

По данным Банка России и НАПКА (Национальной ассоциации профессиональных коллекторских агентств), рынок страхования заемщиков в последние три года стабильно растёт:

- В 2022 году общий объём заключённых договоров страхования жизни и здоровья заемщиков составил 280 млрд рублей.

- В 2023 году — 310 млрд рублей, рост на 10,7%.

- В 2024 году — уже 347 млрд рублей, прирост 11,9%.

Увеличивается и процент заемщиков, оформляющих полис:

- В 2022 году — 61% всех кредитов сопровождались страхованием.

- В 2023 году — 66%.

- В 2024 году — 69%.

Рост объясняется не только политикой банков, но и осознанием людьми важности финансовой защиты.

Когда страховка действительно полезна

Есть случаи, когда приобретение полиса действительно оправдано:

- Ипотека на длительный срок. Риски потери трудоспособности или смерти растут с годами. Страховка покрывает остаток долга, избавляя семью от долгового бремени.

- Крупный кредит. Потеря источника дохода может привести к дефолту по кредиту. В этом случае страховка может спасти от судебных тяжб.

- Проблемы со здоровьем. Людям с хроническими заболеваниями такая страховка может быть жизненно необходима, чтобы обеспечить защиту своих близких.

Можно ли отказаться от страховки?

Да, и более того — вы имеете право на возврат страховки в течение 14 календарных дней после оформления договора. Это называется «период охлаждения». Если вы передумали и решили отказаться от полиса, нужно подать заявление в страховую компанию. Деньги должны вернуть в полном объеме.

Также с 2023 года действует правило: если вы досрочно погашаете кредит, то можете вернуть часть страховой премии, пропорциональную оставшемуся сроку действия полиса.

Совет:

Перед тем как подписывать договор, обязательно уточните:

- Входит ли страховка в тело кредита?

- Можно ли отказаться от полиса без изменения процентной ставки?

- Какие риски покрываются, а какие — нет?

Альтернатива — оформите страховку самостоятельно

Вместо того чтобы соглашаться на страховку, которую предлагает банк (обычно она дороже), можно найти полис у сторонней страховой компании. Закон позволяет заемщику выбрать страховую самостоятельно, если она соответствует требованиям банка.

К примеру, в 2024 году разница в цене между банковским полисом и аналогичным у стороннего страховщика могла достигать 35%. За срок кредита это экономия в десятки тысяч рублей.

Итоги: стоит ли соглашаться на страхование заемщика?

Страхование жизни и здоровья при получении кредита — это не обязанность, а право. Но отказ от полиса может повлиять на условия займа. Если речь идёт о крупной сумме и длительном сроке, страховка может быть полезной подушкой безопасности. Главное — не соглашаться автоматически. Сравните предложения, изучите договор и принимайте решение осознанно.

Памятка заемщика:

- Страхование не является обязательным по закону.

- Вы вправе отказаться от полиса в течение 14 дней.

- Можно оформить страховку не в банке, а у стороннего страховщика.

- Период охлаждения и досрочное погашение дают право на возврат части премии.

Думайте стратегически: лучше потратить пару часов на изучение условий сейчас, чем переплачивать десятки тысяч рублей в будущем.