Понятие тарификации в страховании

Тарификация в страховании — это процесс расчета страховых тарифов, то есть стоимости страховой услуги, исходя из вероятности наступления страхового случая и предполагаемого размера ущерба. Тариф представляет собой ставку, выраженную в процентах или денежных единицах, которую страхователь уплачивает за определенный уровень страховой защиты. Этот расчет базируется на актуарных данных, статистике убытков и оценке рисков, что делает тарификацию ключевым инструментом управления рисками в страховой компании.

Как формируется страховой тариф: логика и этапы

Тариф формируется на основе нескольких компонентов: базовой ставки, коэффициентов риска и корректирующих факторов. Базовая ставка отражает среднестатистический уровень риска в конкретной категории, например, для КАСКО или ОСАГО. Далее применяются надбавки или скидки, учитывающие индивидуальные характеристики страхователя — возраст, стаж, регион, история убытков и т.д.

Процесс тарификации включает следующие этапы:

- Сбор статистических данных по страховым случаям

- Актуарный анализ вероятностей и размеров убытков

- Установление базовой тарифной ставки

- Применение индивидуальных коэффициентов

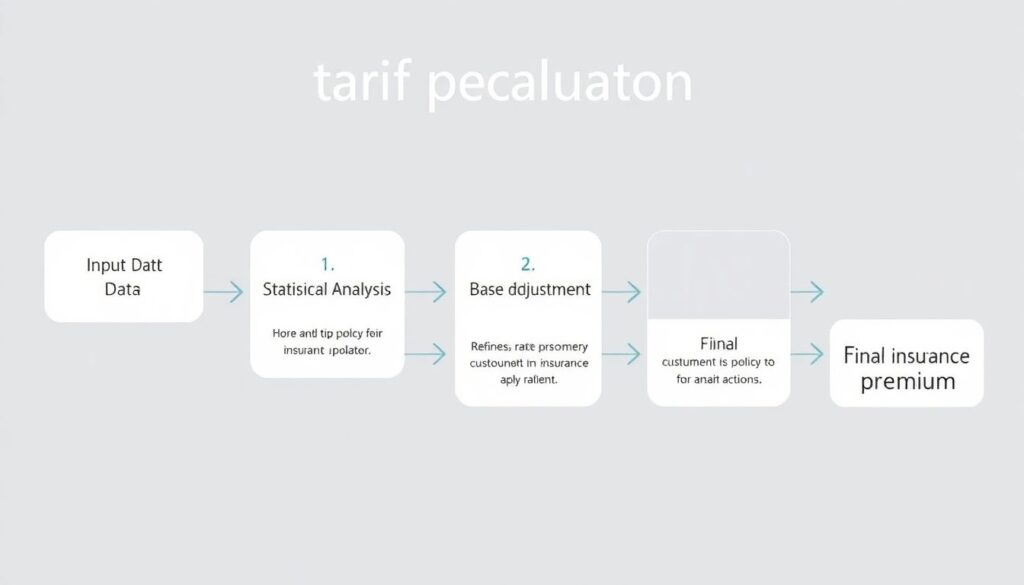

Диаграмма: визуализация процесса тарификации

Представим процесс тарификации как блок-схему:

1. Исходные данные → 2. Статистический анализ → 3. Расчет базового тарифа → 4. Корректировка под клиента → 5. Итоговая страховая премия

Таким образом, на каждом этапе происходит уточнение стоимости полиса, что позволяет учитывать индивидуальные особенности договора и минимизировать финансовые риски для страховщика.

Практическое применение тарификации

В реальной практике страховые компании используют автоматизированные системы тарификации, интегрированные с CRM и актуарными модулями. Например, в автостраховании при оформлении ОСАГО система автоматически рассчитывает премию, учитывая регион регистрации, возраст водителя, мощность автомобиля и наличие страховых случаев в прошлом. Это позволяет оперативно предложить клиенту справедливую цену и снизить вероятность убытков для компании.

Примеры практического применения:

- Медицинское страхование: учитываются возраст, хронические заболевания, образ жизни

- Имущественное страхование: анализируются материалы здания, год постройки, противопожарные системы

Сравнение с аналогами в других отраслях

Тарификация в страховании схожа с механизмами ценообразования в банковской сфере, например, при расчете процентной ставки по кредиту. В обоих случаях учитываются индивидуальные риски: платежеспособность клиента в банке и страховой риск у страховщика. Однако отличие в том, что в страховании риск чаще зависит от внешних факторов (погодные условия, поведение на дороге), а в банке — от финансовой дисциплины клиента.

Также можно сравнить с тарифами в телекоммуникациях, где клиент выбирает пакет услуг. Но в страховании цена напрямую зависит от вероятности наступления убытка, тогда как в других отраслях — от объема потребления.

Факторы, влияющие на тарификацию

На итоговую стоимость страхового полиса влияют как объективные, так и субъективные параметры. К основным факторам относятся:

- Вид страхования (авто, здоровье, имущество)

- Персональные данные страхователя (возраст, стаж, история выплат)

- Географические и социальные риски (регионы с повышенной аварийностью, криминогенностью)

- Условия страхового покрытия (франшиза, лимиты, дополнительные опции)

В некоторых случаях также учитываются макроэкономические условия: инфляция, изменение стоимости ремонта, изменения в законодательстве.

Заключение: значимость тарификации в страховании

Тарификация — это не просто расчет стоимости страховки, а комплексный аналитический процесс, лежащий в основе устойчивости страхового бизнеса. Грамотно построенная система тарифов позволяет сбалансировать интересы страхователя и страховщика, минимизировать убыточность и обеспечить доступность страховых услуг. В условиях цифровизации и роста конкуренции точность и прозрачность тарификации становятся ключевым конкурентным преимуществом.